ハイイールド債券:市場が見落としている可能性も

足元のハイイールド債券およびローン市場を形成しているダイナミクスを詳細に確認すると、今後も堅調なパフォーマンスが持続する可能性があると見られます。

スプレッドの縮小や近い将来に起こり得る金利引下げへの懸念にもかかわらず、第1四半期のハイイールド債券および優先担保付ローンは堅調に推移しました。これらの懸念は、同市場を支えるファンダメンタルおよびテクニカル面における強固な基盤と、今後のパフォーマンスを生み出す主要な市場特性を説明できるものではないと見ています。

実際、債券全般、特にハイイールド債券とローンを取り巻く環境は、過去数年間で最も良好であると見られます。ひとつは、米連邦準備制度理事会(FRB)の利下げペースが急激に速まるという予測が極めて時期尚早だったと思料されます。今後1年以内に利下げが実施される可能性はあるものの、より高金利をより長期間継続する足元の傾向は持続すると思料されます。同時に、ハイイールド発行体は、引き続き足元の経済状況がファンダメンタル面を下支えしており、資本コストが上昇しても継続的にキャッシュの生成と負債の返済が可能となっています。資本市場は引き続き開かれており、借り換えリスクや満期償還リスクを最小限に抑制しています。

このような背景により、ハイイールド債券とローンは双方とも下支えされています。ローンに関しては、実際、クーポンが大きな経済的ストレスが発生した時期以外にほとんど見られたことのない水準で高止まりしています。債券については、デュレーションとコーラビリティ、そしてこれらの要因により達成可能なリターンに与える影響となっています。そして、両セグメントにおいても、今後堅調なトータルリターンが期待できる可能性は依然として高いと見ています。

堅調なファンダメンタルズとサポーティブなテクニカル

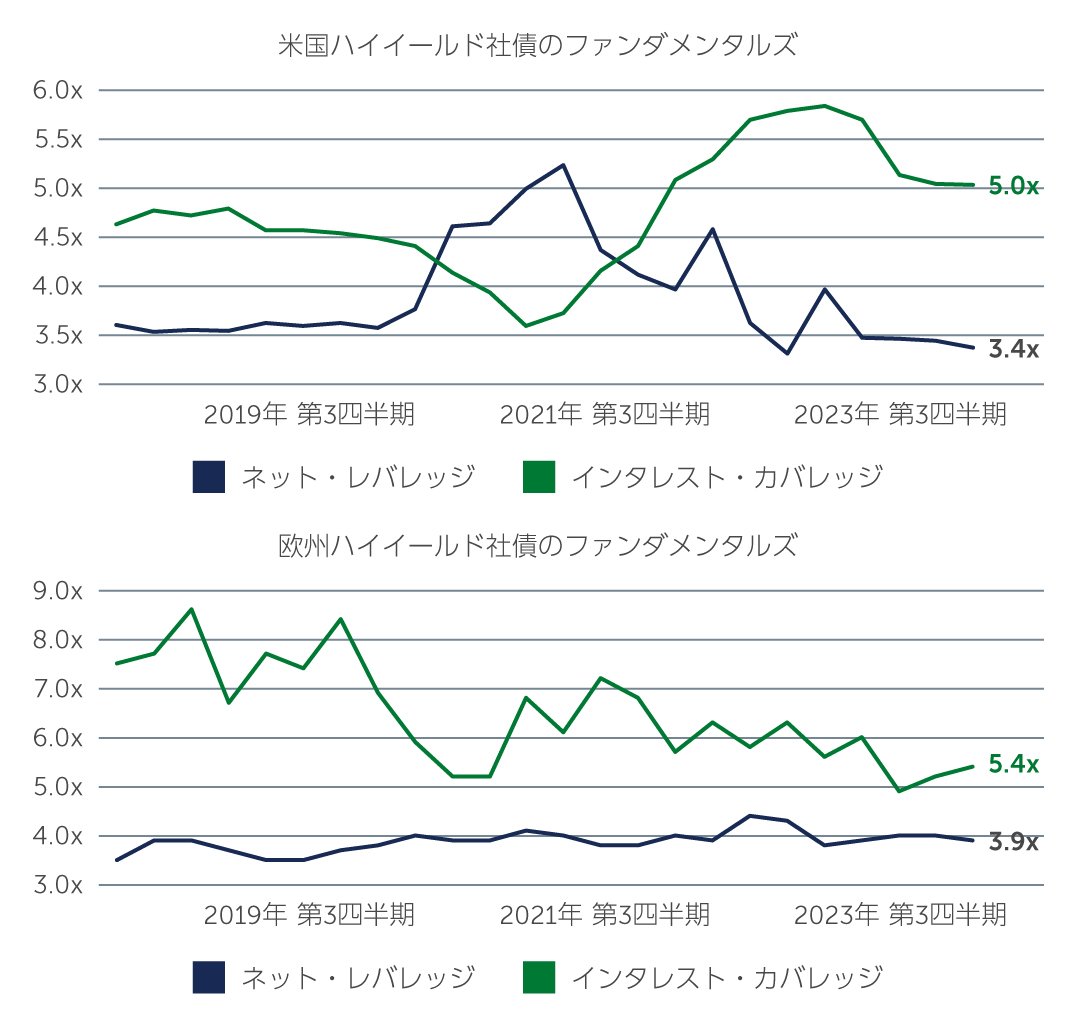

企業の収益性は、多くが望むペースでは向上していない可能性がありますが、2023年第4四半期の収益成長は横ばいから中程度の伸びで、企業が負債と設備投資をカバーするのに十分なキャッシュフローを生み出しており、予想通りの結果となりました。セクター間や地域間の格差はあるものの、2024年の収益改善の見通しはますます明るくなっています。加えて、多くのハイイールド発行体は、ここ数年財務体質を強化してきました。例えば、企業のネット・レバレッジは、米国、欧州ともに低水準を維持しており、それぞれ3.4倍、3.9倍となっています1。

図1: 持続的かつ堅調な企業ファンダメンタルズがリファイナンス・リスクを軽減

出所: JP Morgan、Bloomberg 2023年12月末現在

出所: JP Morgan、Bloomberg 2023年12月末現在

企業のファンダメンタルズが健全な状態であることは、格付機関に評価されるクレジットの質が引き続き高いことに反映されています。グローバル・ハイイールド債券インデックスに占めるBB格発行体の比率は52%と過去最高水準に近い水準を維持していますが、CCC格発行体の比率は10%程度であり、10年前の約20%の半分となっています2。

テクニカル面でも、ハイイールド債券とローンともにサポーティブな状況となっています。債券市場では、投資可能な市場が2022年第1四半期時点で1兆8,000億米ドルだったものの、現在では1兆5,000億米ドルに縮小しているため、より少ない投資機会を追求して市場へ資金が流入しています3。これは、投資適格に格上げされた債券の増加や、M&A活動の鈍化による新規発行の相対的な減少が要因となっています。借り換えは上昇に転じる可能性があるものの、その一部はローン市場に移行する可能性が高く、債券のテクニカル面は今後も引き続き下支えされると思料されます。

ローンに関しては、多額のローン担保証券(CLO)発行による旺盛な需要の継続により、テクニカル面が堅調となっています。この分野で注視しているトレンドのひとつは、プライベート・デットの大口発行体が、より低コストで柔軟なドキュメンテーションでのファンディングが可能なパブリック・ローン市場に回帰している足元の動向です。

債券黄金時代の到来か

こうした堅調なファンダメンタルズとテクニカルな背景から、投資家は過度の信用リスクを負うことなく、魅力的なリターンの享受が可能であると見られます。

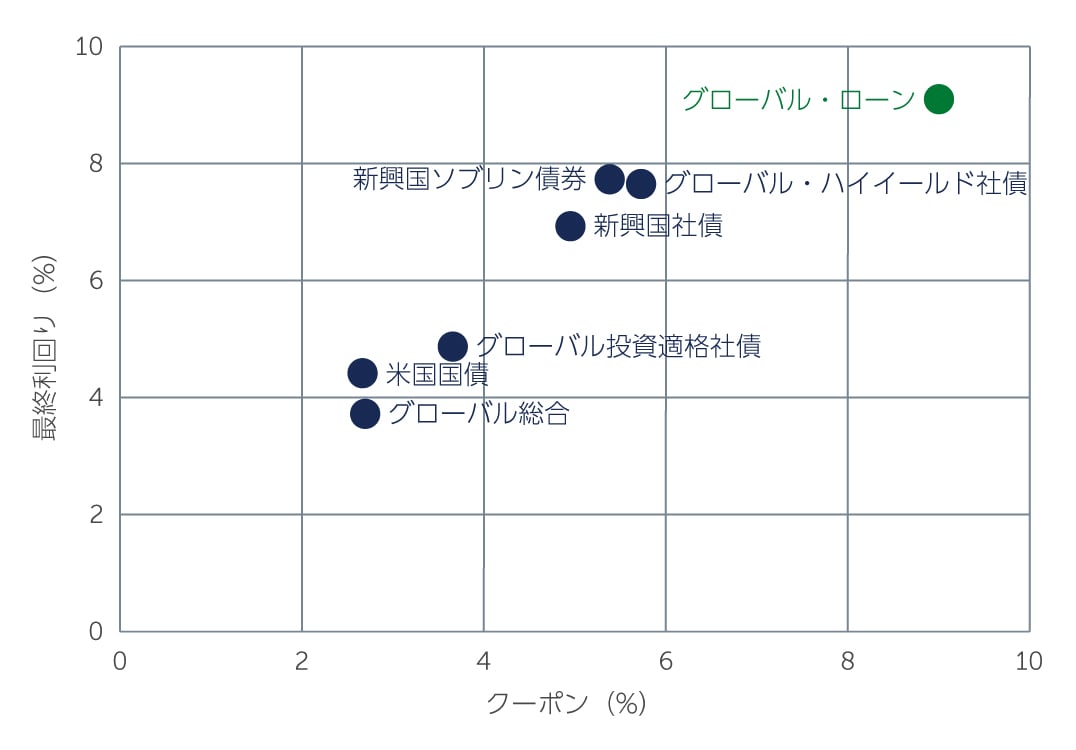

足元の環境下では、ローンは特に興味深いと思料されます。ローンのクーポンの変動金利部分を構成する短期金利が依然として上昇する中、直近ではローンの平均クーポンが約9%となっており、長期平均の5.6%を大きく上回っています4。また、ほとんどの債券資産クラスにおいて利回りは高くなっているもののローンの利回りが特に高くなっているのは、利回りの大半部分が価格の回復によるものではなく、クーポン収入によるものだからです。このインカム部分により、歴史的に、他の債券資産クラスと比較して、ローンのリターン・プロファイルはより安定してきました。これは、2023年を通じて安定したリターンを記録したのに対し、投資適格社債や新興国債券などの市場は、はるかに不安定なリターン・プロファイルを記録してきたことからも明瞭です。

短期金利はいずれ現在の水準から低下すると見られますが、2024年は高水準が持続すると予想されるため、クーポンは過去の水準を依然として上回り、堅調なパフォーマンスが期待されます。さらに、従来通りの評価によると、ローンは割高な水準にあるとは思われません。実際、バリュエーションは過去の水準と比較して、投資家が、不透明さを増している中央銀行の利下げを考慮に入れるのが時期尚早だった可能性を示唆する水準で推移しています。これらの要因の結果、高い確信度でマルチ戦略ポートフォリオのアロケーションを調整し、ローンを大幅にオーバーウェイトとしました。

図2: ローン:利回りの上昇とクーポン収入

出所: Credit Suisse、J.P. Morgan、Bloomberg 2024年3月末現在

出所: Credit Suisse、J.P. Morgan、Bloomberg 2024年3月末現在

債券市場でも、堅調なトータルリターンの可能性が持続しており、BB格およびB格の債券の足元の利回りは7%程度となっています5。現在、ハイイールド債券に対する最も一般的な問題は、スプレッドが過去と比較して縮小した水準にあると思われることですが、そのような分析は過度に単純化され、市場の重要な特性、とりわけ同資産クラスの短期のデュレーションとコール可能性を考慮に入れていない可能性があります。

実際、現在のハイイールド債券市場のデュレーションは3.2 年である一方、過去10 年平均は3.9 年となっており、同資産クラスが歴史的に金利変動の影響を受けにくいことを示唆しています6。加えて、市場の慣例としてスプレッドと最低利回りが計算されますが、ディスカウント債券の場合、それは最終的な法的な償還期限と一致しています。しかし、業績が好調なハイイールド企業は、最終的な法定満期より少なくとも12~18ヶ月前倒しで借り換えを積極的に検討すると思われます。つまり、2025年および2026年の最終法定満期を迎える債券の実際のリターン・プロファイルは、計算上のスプレッドや利回りを大幅に上回る可能性があります。

加えて、ハイイールド債券は満期が近付くにつれてコーラブル債券となり、実際に早期にコールされるのが一般的となっています。この特徴はリターンに大きな影響を与える可能性があり、実際、債券が額面を下回った価格で取引されている場合、50~100bpsのプラスの影響を与える可能性があります。

今後の見通し

投資家が、比較的堅調な経済状況と予想以上にハト派的な中央銀行という新たな現実を受け入れるにつれて、前述の理由から、変動金利資産、特に優先担保付ローンが再燃すると予想されます。今日も続いている地政学的な混乱や今年後半の米国大統領選挙などの不確実性が存在する中、安定的で信頼性が高く、契約上のインカムが獲得可能なローンは、投資家のポートフォリオにとって明るい材料になると予想されます。

また、前述のように、債券の面では、スプレッド縮小の懸念にとらわれた一般的な見通しに左右されない投資家は、短期のデュレーションやコールの可能性といった市場の重要な属性のニュアンスを深く理解することで、大きなリターン獲得の可能性があると予想しています。

総じて、2024年はハイイールドにとって非常に堅調な年になる可能性があると見ています。黄金時代と呼べるものなのか、断言するのは時期尚早かもしれません。しかし、投資家が享受できる収益機会とその背景にある市場のダイナミクスは、ここ数年で最も魅力があると見ています。

1. 出所: Bloomberg 2023年12月末現在

2. 出所: ICE BofA 2024年3月末現在

3. 出所: ICE BofA 2024年3月末現在

4. 出所: Credit Suisse 2024年3月末現在

5. 出所: ICE BofA 2024年3月末現在

6. 出所: ICE BofA 2024年3月末現在

3525565