イタリアはおいしい

2022年2月時点の債券市場の動向および見通しについて、先進国ソブリン債券チームの溜 学(たまる まなぶ)が解説します。

イタリアの10年国債利回りは、これまでにマイナスに転落することなく、プラスの利回りを維持している。マイナス利回りに苦しめられてきた世界の投資家にとって貴重な投資先である。銀行や保険会社が重視する信用格付けは投資適格を維持し、資産として保有する場合に算出するリスク量を低く見積もることが出来る「おいしい」投資対象だ。

そんなイタリア国債が今年に入って投資家を苦しめている。イタリアの10年国債利回りは急上昇し、ドイツの10年国債利回りとの格差は1.65%程度にまで拡大している。欧州各国の国債利回りの上昇は、欧州中央銀行(ECB)のラガルド総裁が年内の利上げの可能性を否定しなかったことで、債券市場全般が動揺していることが原因だ。最も信用力が高くマイナス利回りに深く沈んできたドイツの10年国債利回りまでもがプラスに浮上してきた。

これまでに市場規模の大きさ、流動性の豊富さに加え、マイナス金利を避ける苦肉の策としてイタリア国債が選好されてきたこともあり、ドイツやフランスの金利がプラスに戻ればそれらを選好する動きも発生してくるものと思われ、これも含め、ECBの政策変更のショックがイタリアに相対的に大きく反映されている。また、利上げの現実味が増してきたことで、利上げ実施の前提とされてきたECBによる国債買入れ停止を市場が織り込み始めたことから、これまでECBの資産買入れによる価格下支えが効かなくなることへの不安がイタリア国債の売りを加速している面もある。

イタリア10年国債利回り(%)

出所:Bloombergのデータをもとにベアリングス・ジャパンが作成

イタリア-ドイツ10年国債利回り格差(%)

出所:Bloombergのデータをもとにベアリングス・ジャパンが作成

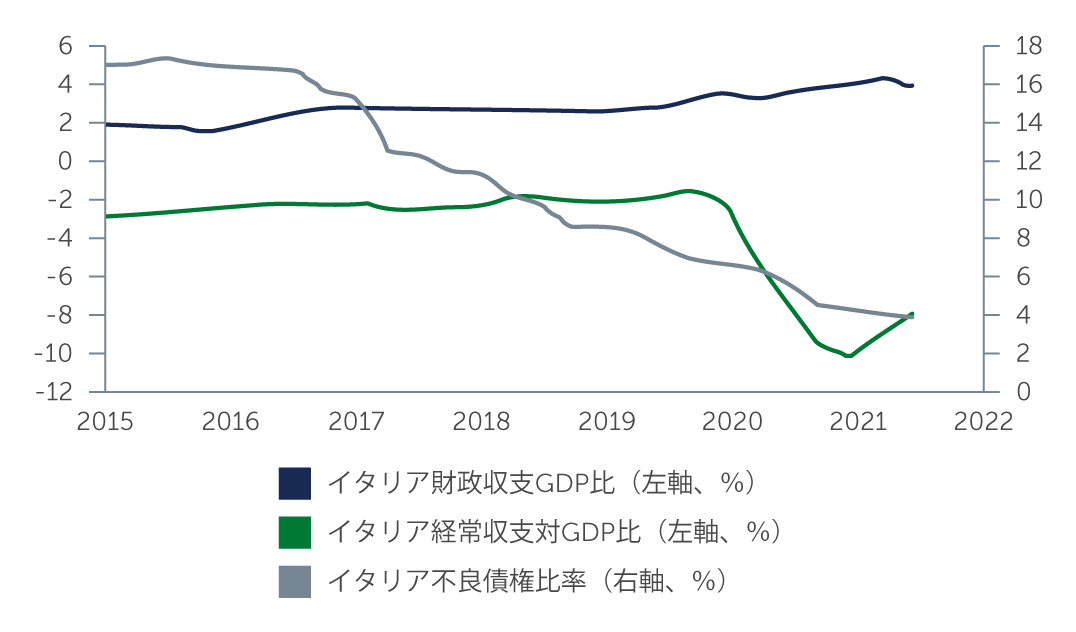

一方で、イタリア経済の基礎条件(ファンダメンタルズ)は改善してきている。GDPはコロナ禍前の水準を回復しつつあり、経常収支の黒字は定着し、銀行セクターの不良債権比率は低下基調だ。コロナ禍で拡大した財政赤字は2023年にかけてGDP比で3%台にまで改善する見通しだ。欧州連合(EU)から受け取る復興基金を梃子に政府が改革プランを基に成長戦略を実行に移すことが期待される。

出所:Bloombergのデータをもとにベアリングス・ジャパンが作成

イタリア国債の適正価値はどのように考えられるだろうか。イタリア経済のファンダメンタルズが改善基調にあるとすれば、足許で売りが加速している第一の原因は、ECBによる買入れ停止観測の台頭と見られる。そこで、ECBによる買入れ対象外である米ドル建てイタリア国債の価格が参考になる。米ドル建てイタリア国債10年物の利回りは、米国国債10年物に比べて1.5%ほど利回りが上乗せされている。さらに、アセットスワップという手法を用いて米ドル建てイタリア国債の元利払いをユーロで受け取るように変換すると、無リスク金利への適正な上乗せ金利は1.8%と計算される。そのため、イタリア国債の適正水準は1.5%~1.8%の間ではないかと推定される。2月17日時点でユーロ建てのイタリアとドイツの10年国債の利回り格差は約1.5%だ。「イタリアはおいしい」と再認識できるタイミングが近づいているのかもしれない。

K20221Q03