変動金利商品としての特徴を有するハイイールド

足元のハイイールド債券市場はマイナスの影響を受けていますが、同資産クラスは全体として良好に推移しています。特に、バンクローンは金利上昇局面においても一定のプロテクションの提供が可能です。

ボラティリティは今後も継続するのでしょうか?ロシアによるウクライナ侵攻により資本市場全体が極端な動きを見せる中、インフレおよびコモディティ価格が直近の高値水準にまで急騰した激動の第1四半期を振り返ると、確かにそう思われます。これはすべてのリスク資産にとって厳しい状況であり、ハイイールド債券もまた例外ではありません。当四半期、米国および欧州のハイイールド社債のパフォーマンスは共に約-4.4%となりました。米連邦準備制度理事会(FRB)が利上げを継続する中、変動金利の特性を有するため信用リスクおよび金利リスク双方から一定のプロテクションが提供可能なバンクローンのパフォーマンスは、米国および欧州においてそれぞれ-0.1%および-0.5%となりました1。

ファンダメンタルズは堅調であるものの、価格決定力が重要

ロシアによるウクライナ侵攻により市場は急落しましたが、米国および欧州では異なるストーリー展開となっています。米国では、経済成長は緩やかであるもののかなり堅調に推移しています。インフレ圧力はコントロール可能な状態にあり、推定2.5兆米ドルの過剰貯蓄を有する米国消費者に下支えされています2。欧州では、ロシアとウクライナの紛争による打撃が大きく、状況はより不透明です。欧州地域は、石油・ガスの他、アルミニウムやニッケルなどの原材料、小麦などの商品をロシアに依存しているため、近い将来、食糧およびエネルギー不足により経済が圧迫される可能性があると思料されます。

ポジティブな面では、企業のファンダメンタルズは引き続き堅調に推移しています。企業収益やキャッシュフロー、EBITDAの水準は、多くの場合、2019年の水準もしくはそれを上回っています。また、足元の発行体の多くは、過去の金利上昇時と比較して低レバレッジかつ高流動性となっており、短期的にはインフレ上昇を吸収するのに役立つと思われます。これは、企業がパンデミックを乗り切るために、過去2年の間に新規発行を増加し、資本準備金を積み上げたことが要因の一つに挙げられます。その結果、インフレは今後マージンを圧迫し始める可能性があるものの、企業の多くは価格決定力を十分に有しているため、コストの増加分を販売価格に転嫁することが可能となっています。

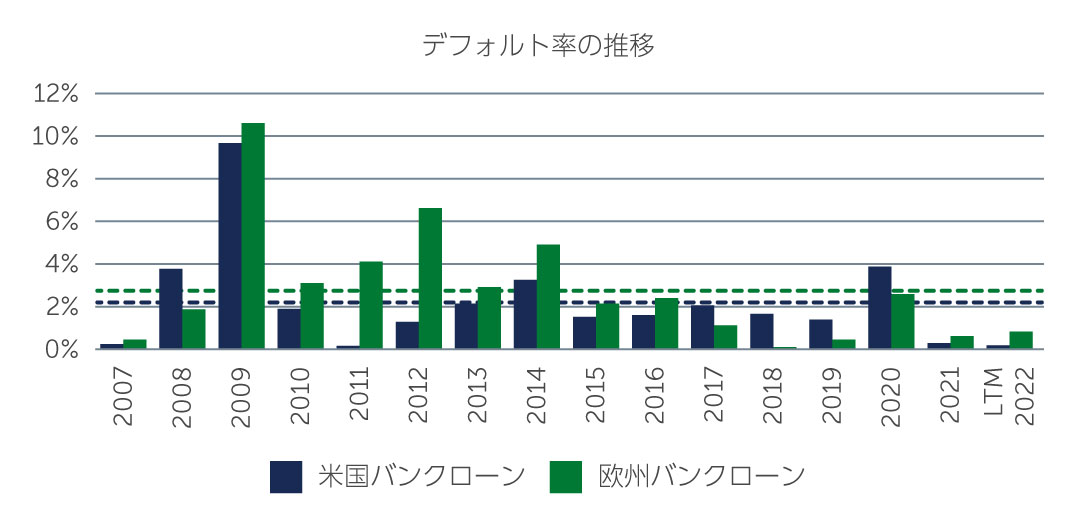

このような背景において、変動の大きい市場動向を見ると、投資家のファンダメンタル・リスクを十分に相殺可能な分野が存在すると思料されます。特に、先進国市場におけるデフォルトは今年も歴史的な長期平均を下回ると予想されており、市場のごく一部だけがストレスト水準の取引を行っているという事実により裏付けられています。

図1: デフォルト率は長期的平均以下を維持すると予測

出所: S&P/LSTA Leveraged Loan Index、S&P European Leveraged Loan Index 2022年2月末現在

市場全体における投資機会

現在の環境下では、ハイイールド社債は潜在的に魅力的な投資機会を数多く提供していると考えます。

バンクローンの説得力

金利上昇局面において、特に米国では経済が堅調かつロシアに対するエクスポージャーが相対的に低いため、バンクローンなどの変動金利資産に魅力があると思料されます。バンクローンの金利は通常、市場金利の変動に合わせて3ヶ月ごとにリセットされるため、バンクローンは金利上昇に対するヘッジの提供が可能となります。また、バンクローンは資本構造の上位にあり、劣後債やエクイティよりも優先的に返済されるなど借り手資産の一部または全部を担保とする傾向があるため、信用保護の面でも優れています。足元の市場を見ると、様々な理由から、バンクローンには魅力的な投資機会が存在すると思料されます。

- 優先担保付バンクローン市場の大部分はベース金利が低いため、同資産クラスの大部分は前回の金利上昇期よりもより短期間でより高いクーポン支払いを行う真の意味で変動金利となります。

- 企業ファンダメンタルズは全体として堅調であり、現在のバンクローン・スプレッドはデフォルトと適正に相殺された水準で投資家に提供されています。

- バンクローンは、金利上昇サイクルに向けて需要が増加した資産クラスとして、テクニカル面での追い風を受けています。

債券:固定金利かつより短期のデュレーション

グローバル・ハイイールド債券も、今日の環境下では相対的に有利であると考えられます。投資適格社債のデュレーションが 7.2 年であるのに対して、固定金利資産であるにもかかわらずデュレーションはおよそ3.7年となっています。その結果、米国国債の利回りおよび米国金利の上昇局面においても、ハイイールド社債のリターンに対する影響はごくわずかであるのに対し、より長期のデュレーションを有する資産クラスは積極的に売られる傾向があります。また、格付けの観点から、特に欧州の債券市場において、BB格やB格、CCC格の債券のパフォーマンスに大差がないことも、投資家が利回りを追求する一因であると考えられます。低格付け社債には、ファンダメンタルかつボトムアップによる銘柄選択を通じて魅力がある上、長期的に相対価値があると思料されるものの、2022年から2023年にかけて多くの社債が直面すると思われる潜在的逆風を考慮すると、市場において高リスクのエクスポージャー削減は堅実であると考えます。

新規発行

市場および全体的なセンチメントがやや弱含みとなる中、ハイイールド社債の新規発行パイプラインは、欧州においてはほぼ停止し、米国においても非常に少量にとどまりました。しかし、現在、銀行のバランスシートには相当量のレバレッジド・バイアウト(LBO)債権の引き受けが存在します。今後数ヶ月の間に状況が安定すれば、新規発行パイプラインが再び流動し始め、同市場において好条件の投資機会が得られる可能性があります。

ポジティブだが慎重な姿勢

当社の市場見通しは年初に比べればやや慎重になったもののポジティブであり、現在のリスクを考慮すると、全体的に変動の大きな市場環境となる可能性があると見ています。ボトムアップ・アプローチを採用するアクティブ・マネジャーにとって、こうした移行期や変動期にはアルファが創出される投資機会が多く見出されることを、新型コロナウイルス感染拡大による暴落などの複数の市場イベントを通じて実感しました。しかし、ファンダメンタルズとボトムアップによる個々の銘柄分析に焦点を当てることが重要であり、それによってマネジャーは不要なリスクを回避しつつ相対価値の投資機会を生かすことが可能となります。

- 出所: ICE Bank of America、Credit Suisse 2022年3月末現在

- 出所: J.P. Morgan、Wells Fargo、Haver Analytics 2021年8月現在

2169663