ハイイールド債券:引き続き明るい兆し

良好なファンダメンタルズとテクニカル面に下支えされた魅力のある収益機会により、投資家はハイイールド債券およびローンに魅力があると見ています。

年初来のスプレッドの縮小は小幅にとどまったものの、利回りの上昇と魅力的なインカムおよびキャリーの可能性により、投資家は引き続きハイイールドに魅力があると見ています。米連邦準備制度理事会(FRB)の利下げ観測はほぼ日次で変化しているものの、長期的な上昇基調は継続すると見られます。特に、ファンダメンタルズとテクニカルの両面が堅調であることは、同資産クラスにとって好材料となっています。確かに、今後数ヶ月の間にボラティリティをもたらすリスクは数多くあるものの、ハイイールドはこれまでのところその実力を証明しており、今後も堅調に推移するものと思われます。

健全なファンダメンタルズ、堅調なテクニカル

企業の収益性は引き続き緩やかなペースで想定内の推移となっており、債務や設備投資をカバーするに足るキャッシュフローを生み出すことが可能となっています。ハイイールドの発行体も全体的に健全な財務体質を維持しており、多くは過去数年間に財務体質を強化してきました。例えば、ネット・レバレッジは、米国、欧州ともに、それぞれ約 3.4倍、4.5倍と低水準にあります1。発行体の総合的な強さをさらに反映するように、市場の信用力は上昇を続けている。グローバル・ハイイールド債券インデックスに占める BB 格の発行体の割合は 55%と、過去最高水準に近い水準にあり、CCC 格の発行体の割合は約 11%と、10 年前の約半分となっています2。

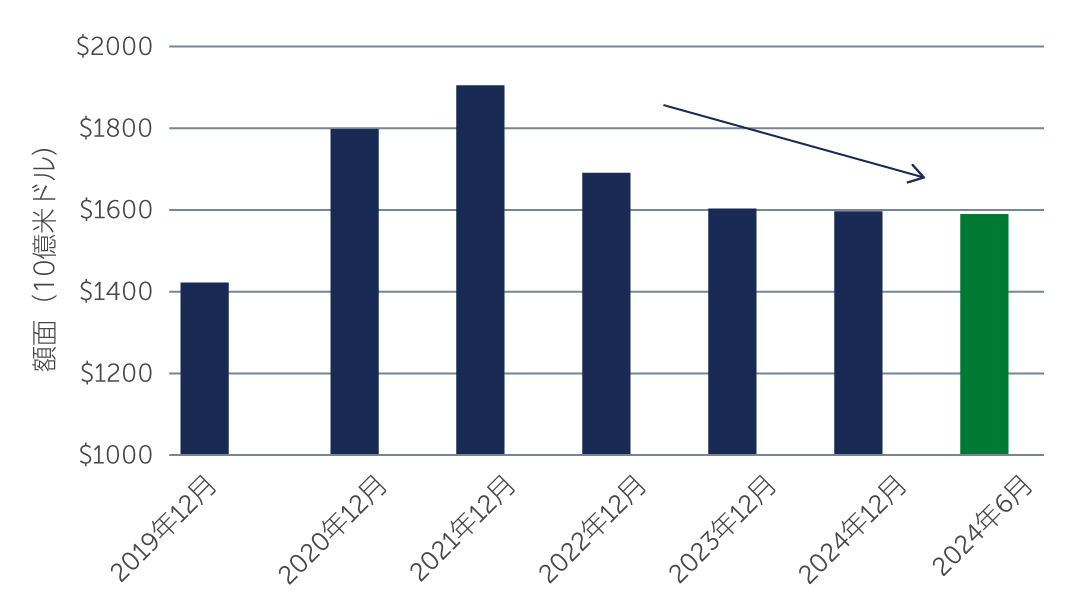

テクニカルな観点においては、ハイイールド市場は異例とも言えるほど堅調かつポジティブな要因が依然として優勢となっています。債券市場では、過去2年間に市場規模が約2,500億米ドル、割合で見ると15%弱縮小しており、これは市場へ流入した資金が数少ない投資機会を追求していることを意味します(図1)。これは、M&A活動が低水準にとどまっていることが一因となっており、これは一部のプライベート・エクイティ企業が、金利が大幅に低下していた数年間に買収されたり資本増強された企業の買い手を見つけるのに苦労したことが原因となっていると見られます。新規発行も低水準にとどまっていますが、リファイナンスの動きは活発化し始めており、年末に向けて勢いを増すと予想されています。また、債券市場の縮小は、企業が債務の返済と流動性向上のために重要な措置を講じたことから、直近1年半から2年の間に数多くのハイイールド社債が投資適格に格上げされたことが要因と考えます。このようなテクニカル面におけるポジティブな要因は、今後も債券市場を下支えすると見ています。

図1:ハイイールド債券市場は縮小し、堅調なテクニカル要因を提供

出所: ICE BofA 2024年6月末現在

出所: ICE BofA 2024年6月末現在

ローンについては、堅調なテクニカル面はむしろ、資産運用会社からのローン担保証券(CLO)組成による持続的かつて旺盛な需要が要因となっています。需要の3分の2はCLO組成によるものと推定され、これは今年前半を通して猛烈なペースで継続しています。供給面では、プライマリー市場の活動は小幅に増加しているものの、依然としてリファイナンス取引に集中しています。具体的には、重要なM&A活動が見られない中、プライベート・エクイティ企業が、長期の保有期間に合わせて現在の借入期間を延長するためにローンを発行するケースが大半を占めています。また、リファイナンスによりパブリック市場に還流した5~10億米ドル規模の大規模なプライベート市場案件も複数見られました。年初来で、およそ230億米ドルのプライベート・デット案件がパブリック市場でリファイナンスされましたが、年末までにこの数字は倍になる可能性があると予想されています3。しかし、全体的に、需要が供給を上回り続けており、この傾向は年内継続すると予想されています。

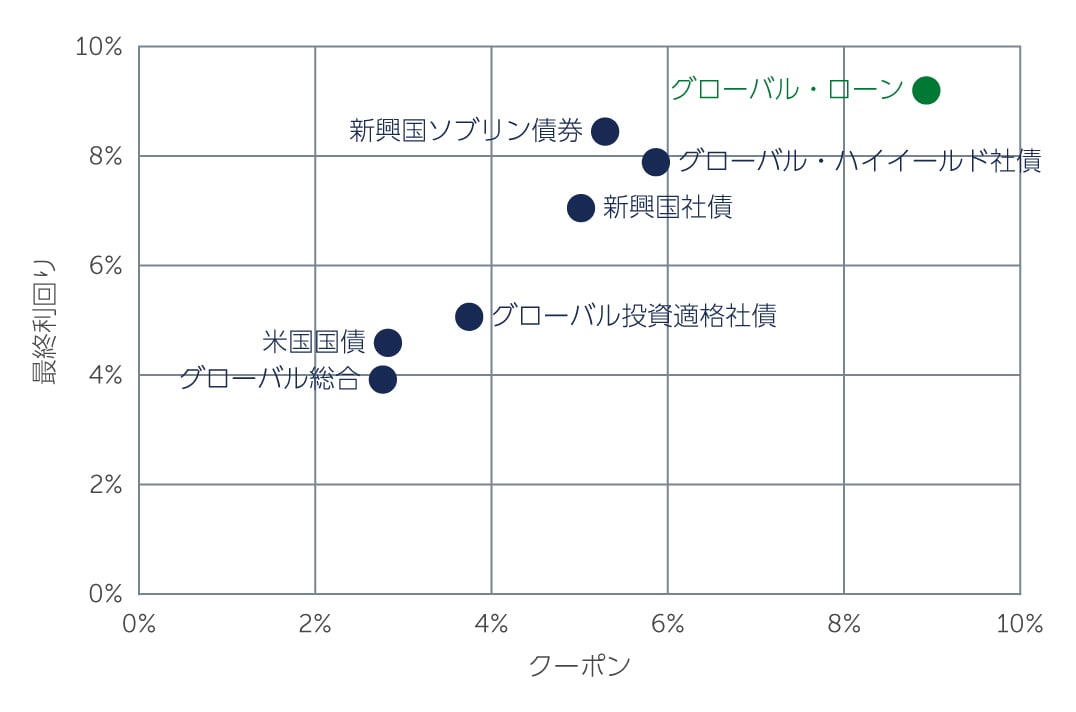

良好なモメンタム

ファンダメンタルおよびテクニカル両面が依然として堅調に推移していることから、ハイイールド債券およびローンに対する投資妙味は依然として高く、両市場とも今年のリターンは1桁台後半となる可能性があります。金利が高水準で推移する可能性が高い中、特にローンは依然として傑出しています。高金利が長期間持続する傾向により、ローンの平均クーポンは長期平均の5.6%を大きく上回り約9%となっています4。ほとんどの債券資産クラスで利回りは高水準となっていますが、ローンは価格の回復を待つよりも、足元で支払われるインカムがリターンの大半を占めるため、特に魅力があると思われます。同時に、インカム・コンポーネントは歴史的により安定したリターン・プロファイルをもたらしました。

図2:ローン・クーポンは依然として平均を上回った水準に

出所: Credit Suisse、J.P. Morgan、Bloomberg 2024年6月末現在

出所: Credit Suisse、J.P. Morgan、Bloomberg 2024年6月末現在

加えて、直近数ヶ月における高水準のリプライシングにより、額面以上で取引されるローンの割合は劇的に減少しました。年初は40%程度でしたが、5月にはCLOの発行増などによる旺盛な需要によってピークに達し、米国ローン市場で約60%を占めたものの、現在では35%程度まで低下し、はるかにバランスの取れた市場となっています5。とはいえ、特に米国では、選別されたディスカウントされた投資機会に価値が引き続き見出されていますが、複雑な性質により相当な分析を行った上で慎重に取り組む必要があります。例えば、ライアビリティ・マネジメント・エクササイズ(LME)とは、既存の負債アレンジを再構成または再構築する方法であり、ストレス状況に対応するために普及しています。詳細なリスク分析と厳格な分析が可能となるリソースを有する資産運用会社にとって、これらは説得力のある価値を提供する可能性があります。

債券についても、トータルリターンの可能性には説得力があります。スプレッドは依然として歴史的にタイトな水準に近く、投資家が注目していますが、スプレッド以外にも数多くの可能性があります。例えば、同資産クラスにおける比較的短期のデュレーションは、価値創出の重要な部分となります。市場の平均デュレーションは3年強となっており、これは債券が過去と比較して金利変動から保護されていることを示唆しています6。債券市場のもう一つの重要な特徴はコールの可能性です。スプレッドや最低利回りは債券の満期に基づいて計算されますが、ほとんどのハイイールド企業はそれ以前にリファイナンスを実行します。債券が現在のように額面割れで取引されている場合、早期コールはリターンに大きな影響を及ぼし、通常50~100bpsを上乗せされています。ベアリングスの推計によると、現在の市場の約25%は、このような動向により割安な水準となっています7。

今後の見通し

市場全体の利回りが上昇し、魅力的なインカムとキャリーの可能性があることから、ハイイールドの投資妙味は依然高く、2024年はハイイールド全体にとって好調となると予想しています。米大統領選挙が間近に迫り、ウクライナや中東では戦争が続いているなど、今後数ヶ月間にリスクが存在すると見られることから、ボラティリティが高まる可能性があります。このような環境下、ハイイールドのように多様な市場において特異な投資機会が発生する可能性を考慮すると、広範かつ深度のあるチームによる厳格な分析の価値は依然として重要であると考えます。

1. 出所: J.P. Morgan 2023年12月末現在

2. 出所: ICE BofA 2024年6月末現在

3. 出所: Pitchbook LCD 2024年6月末現在

4. 出所: Credit Suisse 2024年6月末現在

5. 出所: Credit Suisse 2024年6月末現在

6. 出所: ICE BofA 2024年6月末現在

7. 出所: ベアリングスの予測 2024年6月末現在

3733175