Emerging Markets Debt: Inmitten der Lichtblicke ist auch Vorsicht geboten

Welche Richtung die Weltwirtschaft, Zinsen, Inflation und Devisen einschlagen werden, ist zunehmend ungewiss. Daher ist es so wichtig wie nie zuvor, Investitionen in Emerging Markets vorsichtig und selektiv zu betrachten.

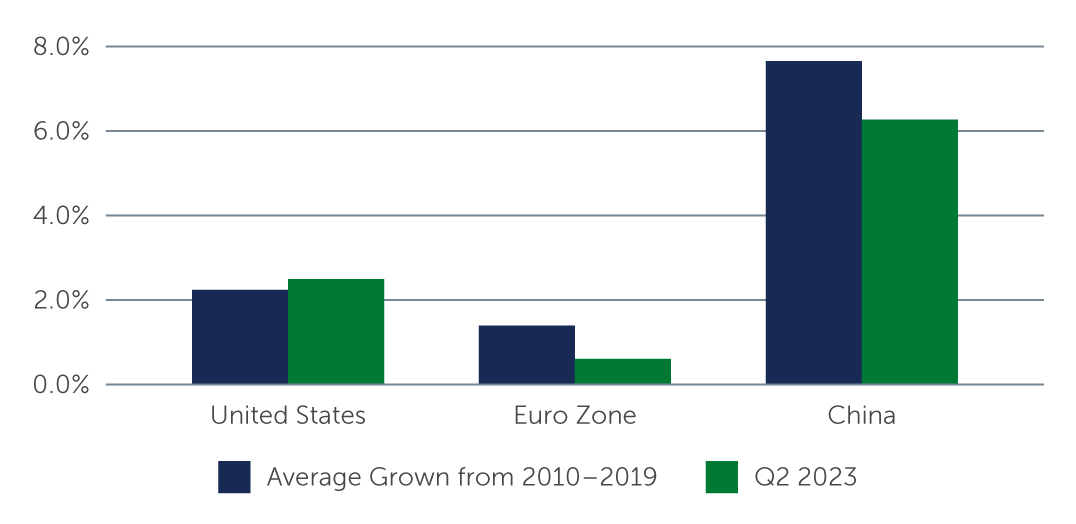

Einige wirtschaftliche Entwicklungen schlagen sich im Jahr 2023 bisher in der Performance der Schwellenländer nieder. Positiv zu vermerken war die US-Wirtschaft, die Sich als resilienter als erwartet erwies Nach einer unerwarteten Zunahme des US-Haushaltsdefizits, landesweit steigenden Investitionen und weiterhin gesunden Unternehmensbilanzen und Konsumausgaben fiel das jährliche Wirtschaftswachstum in den USA mit 2,1 % höher aus als prognostiziert (Abbildung 1). Eine weitere Überraschung war die weltweit schneller abklingende Inflation, vor allem in vielen Schwellenländern, wo sie unter das Niveau zahlreicher Industrieländer fiel.

Dennoch herrschen noch Ungewissheit Wir sehen Risiken am Horizont. Besonders aufmerksam verfolgen wir die Entwicklungen in Israel und im Gazastreifen und die möglichen Auswirkungen auf Schwellenländer und Unternehmen sowie auf Rohstoffmärkte wie Öl. Neben den offensichtlichen tragischen humanitären Auswirkungen dürften die Entwicklungen unseres Erachtens kurz- bis mittelfristig zu einer weiteren Zurückhaltung der Anleger und einer risikoaversen Haltung gegenüber EM-Anlagen führen. Sollte zudem die Inflation in den Industrieländern unerwartet wieder anziehen, könnte die US-Notenbank (Fed) die Geldpolitik erneut straffen. Dadurch entstehen zukünftige Herausforderungen bei Staats-, Lokalwährungs- und Unternehmensanleihen aus den Schwellenländern.

Abbildung 1: Überdurchschnittliches BIP-Wachstum in den USA überrascht

Quelle: OECD. Stand: 31. August 2023.

Quelle: OECD. Stand: 31. August 2023.

Staatsanleihen und Lokalwährungen: Eine ungewöhnliche Zinsdynamik

Vor diesem veränderlichen Hintergrund bleibt das Bild für EM-Staatsanleihen differenziert. In den Schwellenländern tendiert die Inflation zwar nach unten, doch die steigenden Rohstoffpreise, insbesondere für Öl, Lebensmittel und wichtige Industriemetalle, könnten einige Länder vor Herausforderungen stellen. Darüber hinaus könnten die anhaltend starke US-Wirtschaft und der robuste US-Dollar in Verbindung mit einem Umfeld, in dem die Zinsen länger höher bleiben, die Finanzierungskosten und damit die Refinanzierungsrisiken für bestimmte Länder anheben.

Interessanterweise liegen die lokalen Renditekurven in vielen Schwellenländern – etwa in der Tschechischen Republik, in Israel, Korea, Malaysia und Thailand – inzwischen über die gesamte Kurve hinweg unter der Renditekurve der USA. Diese Dynamik ist höchst ungewöhnlich und unterstreicht, dass die Konjunkturzyklen und die Inflationsdynamik in den einzelnen Ländern unterschiedlich sind. Vor allem ist die Inflation in einigen Schwellenländern derzeit rückläufig, was den Zentralbanken zum Teil die Möglichkeit gibt, die Zinsen zu senken. Daher bewerten wir die lokalen Zinsen insbesondere in Ländern wie Korea, Peru und der Tschechischen Republik inzwischen konstruktiver. Bleibt die US-Wirtschaft jedoch stark – vor allem vor dem Hintergrund der Schwäche in China und Europa – werden die Währungen der Schwellenländer wahrscheinlich Gegenwind verspüren, was wiederum künftige Zinssenkungen erschweren könnte.

Aus Sicht der Staatsanleihen in Hartwährung sieht sich der Markt mit verschiedenen idiosynkratischen Risiken konfrontiert, von steigenden geopolitischen Risiken über politische Unsicherheit in Mexiko bis hin zu den Auswirkungen höherer Ölpreise auf ölimportierende Schwellenländer. Angesichts der gestiegenen Unsicherheit halten wir ein selektives und vorsichtiges Vorgehen für besonders wichtig. Insgesamt erscheinen Investment-Grade-Staatsanleihen mit starken Fundamentaldaten besser positioniert. Vor allem haben staatliche BBB-Emittenten weiterhin Zugang zum Markt und können potenziell höhere Kreditkosten tragen. Im High-Yield-Bereich entwickeln sich einige ausgewählte BB-Emittenten positiv und dürften zur Refinanzierung ebenfalls Zugang zum Markt haben, während Staaten mit B- oder geringeren Ratings es schwerer haben dürften.

Unternehmensanleihen: Gesunde Fundamentaldaten, schwieriges technisches Umfeld

Zwar gibt es Gründe gibt Gründe für eine vorsichtige Haltung – von den Auswirkungen von verteuerten und knapperen Krediten über höhere Rohstoffkosten und Preise aufgrund des Klimaeffekts bis hin zu einem potenziell schwächeren Wachstum, dennoch bleiben die Bilanzen der Unternehmen in Schwellenländern weitgehend robust und die meisten von ihnen haben noch immer Zugang zum Markt. Wenn das nicht der Fall war, ist der Private-Credit-Markt als alternative Finanzierungsquelle eingesprungen. Diese Faktoren spielen eine wichtige Rolle bei der Wahrung des niedrigen Ausfallniveaus, sodass die wichtigsten Impulsgeber für die Anlageklasse derzeit allgemeine makroökonomische Bedenken und schwache technische Daten sind.

Da insbesondere Geldmarktfonds und kurzfristige US-Staatsanleihen attraktive und praktisch risikofreie Renditen bieten, konnten Unternehmensanleihen aus Schwellenländern kaum Mittelzuflüsse verzeichnen. Veräußerungen von Beständen durch börsengehandelte Fonds haben zusätzlichen technischen Druck für die Anlageklasse erzeugt. Darüber hinaus belasten die anhaltenden Sorgen um China den Markt. Chinas Wirtschaft wird weiterhin durch Probleme im Immobiliensektor gebremst, auf den in diesem Jahr fast 40% aller Ausfälle von High-Yield-Unternehmensanleihen in den Schwellenländern entfielen.1 Die verschiedenen politischen Maßnahmen der Regierung konnten das Vertrauen der Verbraucher bisher nicht ausreichend stärken, sodass eine weitere Abwärtsspirale immer wahrscheinlicher wird.

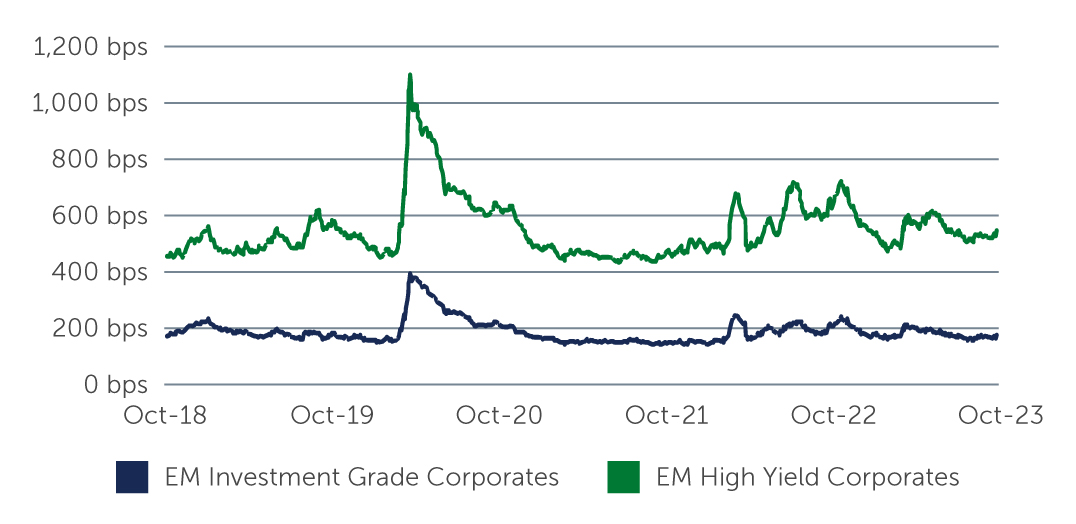

Im aktuellen Umfeld sind Schuldtitel mit höherer Qualität und Investment-Grade-Rating aufgrund der vorhandenen Puffer in den Geschäftsmodellen und Bilanzen der Unternehmen besser aufgestellt. Unserer Ansicht nach bieten Investment-Grade-Anleihen mit kürzerer Duration von 1–3 Jahren einen attraktiven Carry bei minimalem Durations- und Kreditrisiko. Renditeorientierte Anleger auf der Suche nach Duration könnten die aktuellen Einstiegspunkte interessant finden. Bei Emittenten mit niedrigerem Rating ist unserer Meinung nach jedoch Vorsicht geboten. Das spiegelt sich in der Spread-Basis zwischen Investment-Grade- und High-Yield-Unternehmensanleihen aus Schwellenländern wider, da die stärkere Nachfrage nach Investment-Grade-Titeln und der geringere Appetit für High-Yield-Emittenten dazu geführt haben, dass sich die Spread-Differenz im Sommer auf rund 390 Basispunkte (Bp.) ausgeweitet hat (Abbildung 2). Der Fünf-Jahres-Durchschnitt liegt im Vergleich dazu bei 363 Bp.

Abbildung 2: Spread-Differenz zwischen IG- und HY-Unternehmensanleihen aus Schwellenländern

Quelle: J.P. Morgan. Stand: 5. Oktober 2023.

Quelle: J.P. Morgan. Stand: 5. Oktober 2023.

Die Unternehmen in der Region des Golf-Kooperationsrates (GCC) und in Brasilien sind aus fundamentaler Sicht relativ gut aufgestellt. Im Falle Brasiliens ist das geopolitische Risiko relativ gering, Unternehmen in den GCC-Ländern könnten jedoch durch die aktuellen geopolitischen Ereignisse in Israel und im Gazastreifen Ansteckungsrisiken ausgesetzt sein. In Indien entstehen durch den Rückenwind einer Wirtschaft, die in diesem Jahr voraussichtlich um mehr als 6 % wachsen wird, günstige Bedingungen für lokale Unternehmen. Unterdessen könnte die seit Langem angeschlagene türkische Wirtschaft die Wende schaffen, wenn das neue Wirtschafts- und Finanzteam wirklich den Ermessensspielraum hat, eine orthodoxe Politik und Reformen einzuführen, was die vielen gut geführten Unternehmen des Landes unterstützen wird.

In Sachen Sektoren sehen wir attraktive thematische Chancen bei Unternehmen, die in der Energiewende und im Sektor der erneuerbaren Energien Beheimatet sind, sowie bei kostengünstigen, qualitativ hochwertigen Rohstoffproduzenten, die von gestiegenen Rohstoffpreisen profitieren werden. Andererseits sind wir in Bezug auf Banken generell vorsichtig, insbesondere angesichts der Äußerungen der Fed, die Zinsen länger hoch zu halten, und der potenziellen Auswirkungen nicht realisierter Verluste auf die Investmentbestände der Banken – ähnlich wie wir es zu Beginn des Jahres bei US-Banken erlebt haben. Im Finanzsektor bleiben wir gegenüber türkischen Banken zurückhaltend, bis sich die Auswirkungen steigender Zinsen in der Türkei deutlicher zeigen, während mexikanische Banken mit einigen der stärksten Kapitalquoten in der Anlageklasse ihre Widerstandsfähigkeit bewiesen haben.

Viele Risiken, aber zahlreiche Lichtblcke voraus

Viele Risiken, aber zahlreiche Lichtblcke voraus Mit Blick auf die Zukunft gibt es viele Risiken durch gestiegene geopolitische Spannungen, Unsicherheit über die Politik der US-Notenbank, neue Inflationsfaktoren und wachsende politische Ungewissheit. Dieser Gegenwind ist in erster Linie makroökonomisch bedingt und nicht durch Kreditrisiken oder Ausfallsorgen für Staats- und Unternehmensanleihen aus Schwellenländern. Insbesondere profitieren EM-Anleihen weiterhin von relativ gesunden Fundamentaldaten, vor allem bei Emittenten mit höherer Qualität.

Für Anleger bedeutet das, dass die Leitprinzipien der Selektivität und der Flexibilität weiterhin von größter Bedeutung sind. Ein aktives Management und eine rigorose Bottom-up-Kredit- und Länderauswahl bleiben wie immer der Weg zur Steuerung von Risiken und Ermittlung von Emittenten, die besser positioniert sind, um ein ungewisses Umfeld zu meistern.

1. Quelle: J.P. Morgan. Stand: 31. August 2023.