현 시점이 글로벌 채권에 투자하기에 적합한 3가지 이유

시장 전반에 변동성 및 불확실성이 지속되고 있으나, 오늘날 글로벌 채권 투자가 매력적인 여러 가지 이유가 있습니다.

경기침체 우려, 인플레이션, 타이트해진 크레딧 여건 등이 채권 투자자에게 영향을 주고 있으며, 신용 스프레드 확대, 디폴트(채무 불이행) 상승 우려가 높아지고 있습니다. 시장 전반에 변동성 및 불확실성이 이어지고 있지만, 이런 때일수록 투자자는 차분하게 글로벌 채권의 투자 리스크 대비 기대 수익에 대해 점검해보는 것이 도움이 될 수 있습니다. 글로벌 채권 투자에 대한 일부 우려에도 불구하고, 현재 글로벌 채권은 매력적인 투자 기회를 제공하고 있으며 그 구체적인 이유는 다음과 같습니다:

1. 오래전부터 예견된 경기 침체

2021년 말부터 인플레이션 압력이 높아지고 주요 중앙은행들이 금리 인상에 나서면서, 경기 침체가 임박했다는 의견이 시장을 지배했습니다. 독일 등 일부 국가는 이미 기술적인 경기 침체기에 들어선 것으로 보이나, 미국 등 다른 주요 경제국들의 경기 침체는 2023년 말 또는 2024년 초 시작될 것으로 예견되면서, 현실화될 경우 근래 역사에서 가장 오래 전부터 예견된 경기 침체 중 하나가 될 것으로 보입니다. 이에 따라 기업들은 상당히 오랫동안 경기 침체 가능성에 대비해 비용을 면밀히 관리하고 재고 수준을 낮게 유지하는 등 기업 경영진의 불안감은 그리 크지 않은 상황입니다. 또한 많은 기업들이 레버리지 수준을 낮추고 선제적으로 채무 만기를 늘리고 있습니다. 일례로, 미국 하이일드 기업 순레버리지는 1년 전 3.7배 수준에서 지난해 말 3.4배 수준으로 감소한 반면, 이자보상배율은 같은 기간 4.8배 수준에서 5.9배 수준으로 증가했습니다.1

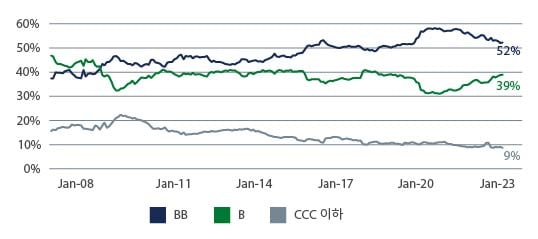

결과적으로, 성장 둔화에 따른 수익 하락 시 시장에 큰 혼란은 없을 것으로 보이며, 디폴트율은 과거 경기 침체기보다 낮은 수준에 머무를 것으로 예상됩니다. 실제로 하이일드 채권 발행 기업들은 팬데믹 이전에 비해 재무건전성이 양호해 어려운 시기를 무난히 극복할 것으로 보이며, 글로벌 하이일드 채권 시장 크레딧 퀄리티 역시 글로벌 금융위기 이후 대폭 개선되어, 현재 선진국 하이일드 채권의 52%를 BB등급 채권 발행사가 차지하고 있으며, B등급 채권 발행사 비중은 39%에 이르고 있습니다 (도표 1).

도표 1: 글로벌 하이일드 채권 시장의 퀄리티 개선

출처: Bank of America. 2023년 3월 31일 기준.

경기 침체가 올 경우 자연스럽게 크레딧 퀄리티가 일부 하락할 수 있지만, 사상 최저 수준의 실업률, 수십만 개에 이르는 아직 채워지지 않은 일자리 수 등에 주목할 필요가 있습니다. 소비자의 고용 상태가 유지될 경우 여러 경제 섹터의 수요 강세가 지속될 수 있으며, 이는 경기 침체 수준이 일부에서 예측하는 것보다 덜 심각할 수 있음을 시사합니다.

2. 불확실성에 따른 투자 기회

최근 미국 은행 섹터에서 발생한 일련의 문제들은 느슨해진 대출 기준보다는 우량 은행 자산의 시장 가격 하락에서 비롯된 측면이 크지만, 향후 은행들은 채권 공급을 줄이고 금리를 인상하는 등 더욱 신중하게 움직일 것입니다. 은행들이 대출에 소극적일 경우 공모 시장 차입 기관은 유동성에 어려움을 겪을 수 있다는 우려가 커지고 있습니다. 그러나 이러한 우려는 다소 과장된 것일 수 있습니다.

역설적이게도 채권 공급 축소 환경은 공ㆍ사모 채권 시장 투자자에게 유리하게 작용할 수 있습니다. 그동안 은행을 주로 이용해왔을 재무 건전성이 높은 기업들에게 자금을 공급할 수 있게 될 것이며, 대출기관에게 유리해진 수요/공급 환경 속에서 매력적인 일드 뿐 아니라 추가적인 구조적 방어력 또한 기대할 수 있게 됐기 때문입니다. 본질적으로, 경기 침체기라고 하더라도 자본 부족 상황에서 투자자는 자본을 제공함으로써 현명하게 크레딧 리스크를 부담하며 매력적인 수익 창출을 기대할 수 있습니다.

3. 일드 "안전 마진" 수준은 상당

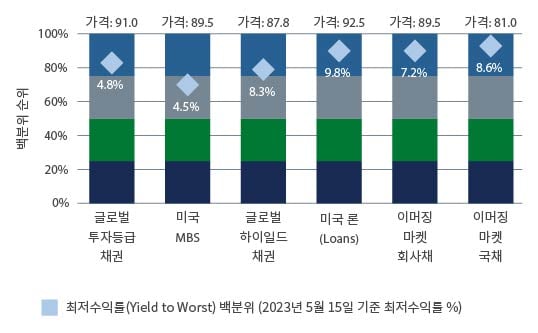

현재 시장의 불확실성 및 변동성이 있는 것은 사실이지만, 이미 상당 부분은 가격에 반영됐다고 보여집니다. 현재 대부분의 채권 자산 일드는 팬데믹 저점에서 벗어나 글로벌 금융 위기 이후 볼 수 없었던 수준으로 높아졌으며, 과거 투자자들이 매력적인 총수익을 창출했던 수준에 도달해 있습니다 (도표 2). 적절한 매수 타이밍을 정확히 알긴 매우 어렵지만, 현 시점에서 채권은 절대 수익 기준 다른 자산군 대비 더 높고 안정적인 수익 잠재력을 제공하고 있습니다.

도표 2: 과거 20년 대비 대부분의 채권 자산군 일드가 최상위권에 위치

출처: Bank of America Merrill Lynch, Credit Suisse, Bloomberg, J.P. Morgan. 2023년 5월 15일 기준. ICE BofA Non-Financial Developed Markets High Yield Constrained Index (HNDC), Credit Suisse Leveraged Loan Index, Bloomberg Global Aggregate Credit Total Return Index, Bloomberg US MBS Fixed Rate Total Return Index, JP Morgan CEMBI Broad Diversified Index, JP Morgan EMBI Global Diversified Index 기준. 과거 성과가 반드시 미래 수익을 보장하는 것은 아닙니다.

출처: Bank of America Merrill Lynch, Credit Suisse, Bloomberg, J.P. Morgan. 2023년 5월 15일 기준. ICE BofA Non-Financial Developed Markets High Yield Constrained Index (HNDC), Credit Suisse Leveraged Loan Index, Bloomberg Global Aggregate Credit Total Return Index, Bloomberg US MBS Fixed Rate Total Return Index, JP Morgan CEMBI Broad Diversified Index, JP Morgan EMBI Global Diversified Index 기준. 과거 성과가 반드시 미래 수익을 보장하는 것은 아닙니다.

불확실한 시장에서 베어링자산운용은 인내심을 유지하며 투자 다각화를 통해 고객 여러분의 수익 창출 및 부채 관리에 도움이 되는 투자 솔루션을 제공합니다. 다행히 오늘날 시장에는 선진국 및 이머징 시장 (하이일드 및 투자등급) 회사채 및 국채부터 변동금리 대출, 대출채권담보부증권(CLO) 및 각종 자산유동화증권(ABS)에 이르기까지 그 어느 때보다 다양한 투자 옵션이 있습니다. 실제로 공모 채권 투자 유니버스의 규모는 광범위하며 깊습니다.

과거 여러 경기 사이클 등락 과정에서 채권 포트폴리오를 운용해온 경험을 돌이켜보면, 일반적으로 시장은 상승 및 하락 사이클 모두에서 과민하게 반응해왔음을 알 수 있습니다. 이에 따라 깊이 있는 크레딧 분석으로 채권의 절대ㆍ상대 가치를 모두 추구하는 현명한 투자자에겐 지금과 같은 불학실성이 장기적으로 매력적인 총수익을 창출할 수 있는 최고의 기회가 될 수 있을 것입니다.

1. 출처: J.P. Morgan. 2022년 12월 31일 기준.

베어링자산운용 준법감시인 심사필 제 2023-2974748호(2023.06.28 ~ 2024.06.27)

베어링글로벌하이일드증권자투자신탁[H]]/[UH](채권-재간접형) / 베어링글로벌하이일드증권투자신탁[USD](채권-재간접형) 위험등급 4등급│종류A 총 보수 연 0.84% (운용보수 : 연 0.15%, 신탁,사무보수 : 연 0.04%, 판매보수 : 연 0.65%), 피투자펀드 보수 연 0.6%│선취판매수수료 납입액의 0.7% 이내│환매수수료 없음│환매방법 17시 이전 : 환매청구일로부터 제4영업일 기준가격으로 제8영업일에 지급, 17시 경과 후 : 환매청구일로부터 제5영업일 기준가격으로 제9영업일에 지급│자산가격 변동, 환율 변동, 신용등급 하락 등에 따른 원금손실(0-100%) 발생 가능 및 투자자 귀속│투자 전 설명 청취 및 (간이)투자설명서ㆍ집합투자규약 필독│예금자보호법상 보호상품 아님│하이일드 채권은 원금 손실 크게 발생 가능│기타 증권거래비용 등 추가발생 가능│월지급식상품은 운용결과에 따라 월지급액 변동 가능. 이익금 초과 분배 시 투자원금 감소 가능│과거의 운용실적이 미래의 수익률을 보장하지 않음