投資適格社債:良好な環境下における特異な投資機会

高止まりしている利回りや堅調なファンダメンタルズおよびテクニカル、底堅い米国経済が相まって、投資適格社債は今後数ヶ月間、良好なポジションにあると思われます。

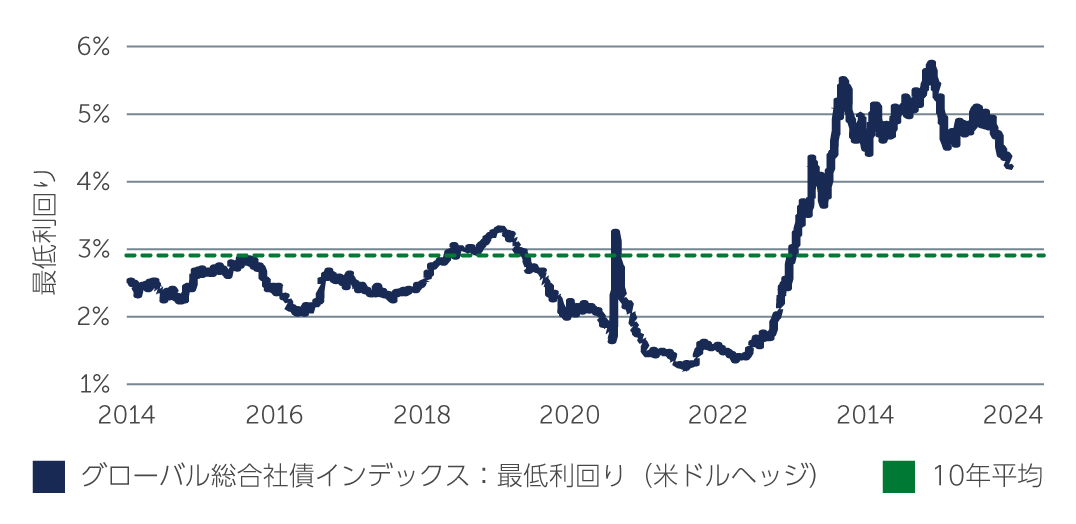

今日、投資適格社債には複数の追い風が確認されます。ひとつは、米国の利回りが10年平均の1.5 倍となる4.20%と引き続き魅力がある(図1)一方で、欧州の利回りは3.2%となっています1。同時に、直近のデータによると、米国経済は市場が当初想定していた以上に堅調であり、その結果、米連邦準備制度理事会(FRB)の利下げペースは今後鈍化する可能性があると見られています。加えて、テクニカル面は引き続き堅調であり、直近のデータは堅調な企業ファンダメンタルズを示唆しています。マクロ経済や政治情勢の変化や地政学的懸念の高まりなど、リスクは依然として存在するものの、投資適格社債は今後も良好なポジションにあると見ています。

図1: 投資適格社債の利回りは魅力のある水準を維持

出所: Bloomberg、Barings 2024年9月30日現在

出所: Bloomberg、Barings 2024年9月30日現在

ファンダメンタルおよびテクニカル面による下支え

ファンダメンタル面では、市場全体に改善の兆しが見られています。米国では、4-6月期の収益成長率が1.1%、EBITDAが1.1%と5四半期ぶりにプラスに転じました2。特に、コモディティを除くEBITDAは7.1%増となり、過去2年間で最も速いペースとなりました3。一方、ネットレバレッジは前年同期比では上昇したものの、前四半期比では横ばいの2.9倍にとどまり、インタレスト・カバレッジは1.5倍に低下したものの長期平均の水準を維持しました4。CAPEXも増加したものの、過去3年間で最も低い伸びとなり、投資適格企業のバランスシート管理に対するアプローチが依然として保守的であることを示唆しています。欧州のファンダメンタルは全体的に米国と同様となっており、EBITDAは前年比2.5%増加したものの、ネットレバレッジは2.7倍となっています5。好調なクレジット状況に拍車をかけているのが、市場の格付けプロファイルです。特に、今年上半期は格上げが格下げの約5倍となり、投資適格ユニバースに占めるBBB-格の割合は2012年以降で最低となった一方、A格の割合は2011年以降で最高となりました6。

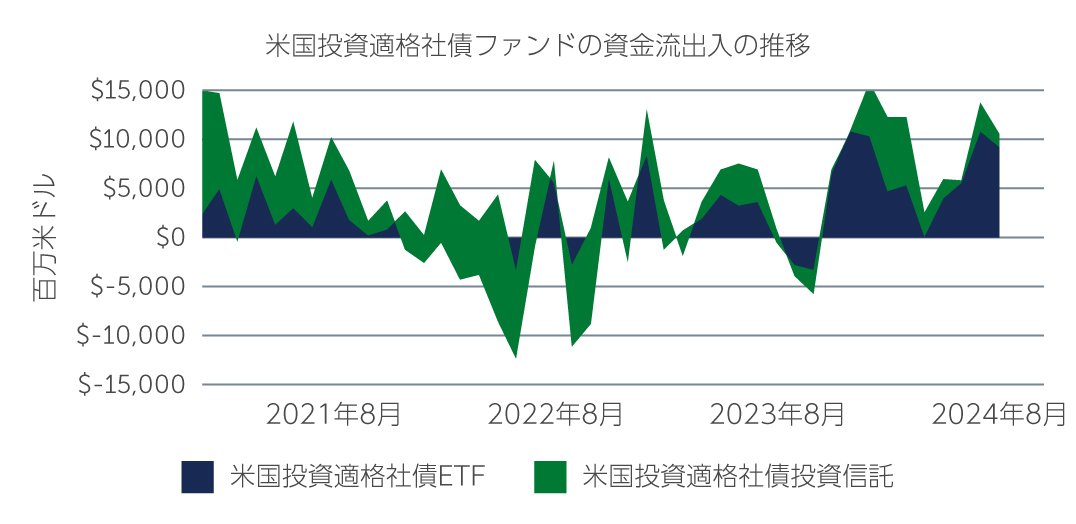

また、テクニカル面でもサポーティブな状況が続いています。新規発行額は予想を上回り、米国では年初来で1兆2,600億米ドルに達しており、市場に十分に吸収されています7。例えば、米国投資適格社債ファンドへの資金流入額は、2023年の1,820億米ドルに対し、今年は2,600億米ドルに達しています(図X)。投資適格社債に対する需要は引き続き堅調であり、特に利回りを重視する保険会社からの需要は、定額年金に対する需要の高まりから生じる負債に対応するため、増加しています。とはいえ、利回りは過去10 年で最高水準近辺にありますが、過去1 年半では最低水準にあるため、今後の需要に影響を与える可能性があります。FRBによる利下げを受けて、MMFから社債に需要がシフトする可能性もあります。同時に、FRBと日銀の最近の政策変更によってヘッジコストが削減されたことから、同資産クラスはアジア以外の投資家にとって特に魅力的があると思われます。

図2: 高水準の供給を吸収する米国投資適格社債ファンド

出所: Bloomberg Intelligence 2024年8月31日現在

出所: Bloomberg Intelligence 2024年8月31日現在

特異な投資機会とクロスオーバー・クレジット

投資適格社債のスプレッドは年初に比べ全体的に縮小した水準となっていますが、スプレッドのばらつきが大きいことから、引き続き市場には魅力的な投資機会があると考えます。セクターの観点からは、直近のボラティリティ上昇の影響を受けているエネルギー・セクターに価値があると見ています。特に、ミッドストリーム企業の新規発行は魅力があると見ています。また、銀行や保険会社、不動産投資信託(REIT)など、金融セクター全体のスプレッドが大幅に縮小していることから、年初ほどではないにせよ金融セクターにも引き続き投資機会があると考えます。

市場全体を見ると、スプレッドが縮小する可能性があると思われる今日最も興味深い投資機会は、より特異な性質を有しています。例えば、足元の財務上の課題と格下げによりスプレッドが拡大したコンピューター部品メーカーに投資機会を見出しました。同社がAIチップの製造契約を締結したというポジティブなニュースの後、スプレッドは縮小し始めています。

また、我々が選好する主要かつオポチュニスティックなテーマであるクロスオーバー・クレジットは、広範な投資適格社債インデックスと比較して57%高い累積リターンを生み出しており、過去10年のうち7年で市場全体をアウトパフォームしています8。ライジング・スターは信用格付けの上昇が見込まれる企業、フォーリン・エンジェルは投資適格からハイイールドへの格下げが予想される企業を指しています。特に、ライジング・スターは格上げの数ヶ月前にアウトパフォームする傾向があります。ここでは、REITに選別的な価値があると見ており、経営陣が今後数年以内に投資適格に戻る意欲を表明しているハイイールド格付けのトリプルネットリース(純粋な賃料に加えて、税金・修繕費用・保険料の3種類の費用を全て賃借人が負担する賃貸借)企業に投資機会を見出しています。ベアリングスの見立てでは、同社が格上げされた場合、スプレッド縮小の可能性があります。

今後の見通し

現在、投資適格社債にとって非常に良好な環境となっています。しかし、政治リスクや地政学リスクなど、スプレッ ドを現在の水準から大幅に拡大させる可能性のある不確実性も存在しています。この点を踏まえると、今後の投資適格社債には説得力ある投資機会があると考えるものの、オポチュニスティックかつ特異な投資機会を積極的に活用しつつ、ファンダメンタルズ重視のボトムアップ・アプローチによる投資を行うことが重要であると考えます。

1. 出所: Bloomberg 2024年9月30日現在

2. 出所: J.P. Morgan 2024年6月30日現在

3. 出所: J.P. Morgan 2024年6月30日現在

4. 出所: J.P. Morgan 2024年6月30日現在

5. 出所: J.P. Morgan 2024年6月30日現在

6. 出所: J.P. Morgan (ex-EM issuers) 2024年9月30日現在

7. 出所: J.P. Morgan 2024年9月30日現在

8. 出所: Barings、Bloomberg 2024年9月30日現在

3971275