CLO:良好な状況が継続

ローン担保証券(CLO)は今後数ヶ月間に亘り良好な状況を維持すると思われる一方、クオリティと流動性の双方を追求することにより引き続き恩恵を享受できると見ています。

CLOは金利上昇とそれに伴う潜在的な利回りの上昇が投資家の注目を集め、好調な状態を維持しています。景気の下支えもあり、第2四半期のパフォーマンスは全トランシェに亘り堅調に推移しました。AAA、AAおよびAトランシェのリターンはそれぞれ1.77%、2.03%、2.32%、BBB、BBおよびBトランシェのリターンはそれぞれ2.94%、4.52%、9.50%となりました1。今後数ヶ月間は、政治情勢の不確実性や地政学的緊張、その他の要因により市場にボラティリティがもたらされる可能性があるものの、CLOは依然として良好な状況を維持しています。

堅調なテクニカル面

堅調なテクニカル要因が引き続きCLO市場を形成し、その大部分は資本構造全体における旺盛な需要に牽引されています。リスク資産に対する旺盛な需要が続く中、特にAAAトランシェの買い手が市場に回帰する傾向にあり、米国と日本の銀行が、保険会社や資産運用会社とともに市場を牽引してきました。AAAトランシェのCLO上場投資信託(ETF)への資金流入が増加していますが、これは米連邦準備制度理事会(FRB)の利下げへの道筋が明らかになるにつれて変化し始める可能性があります。加えて、償還に伴う元本返済が加速しているため、AAAトランシェに資金を再投入する需要が高まっています。メザニン・トランシェについては、高金利環境が続いた結果、7月の支払日に受け取るクーポンが増加したことから、市場に投資可能な資金が大幅に増加し、テクニカル面においてポジティブに寄与しています。

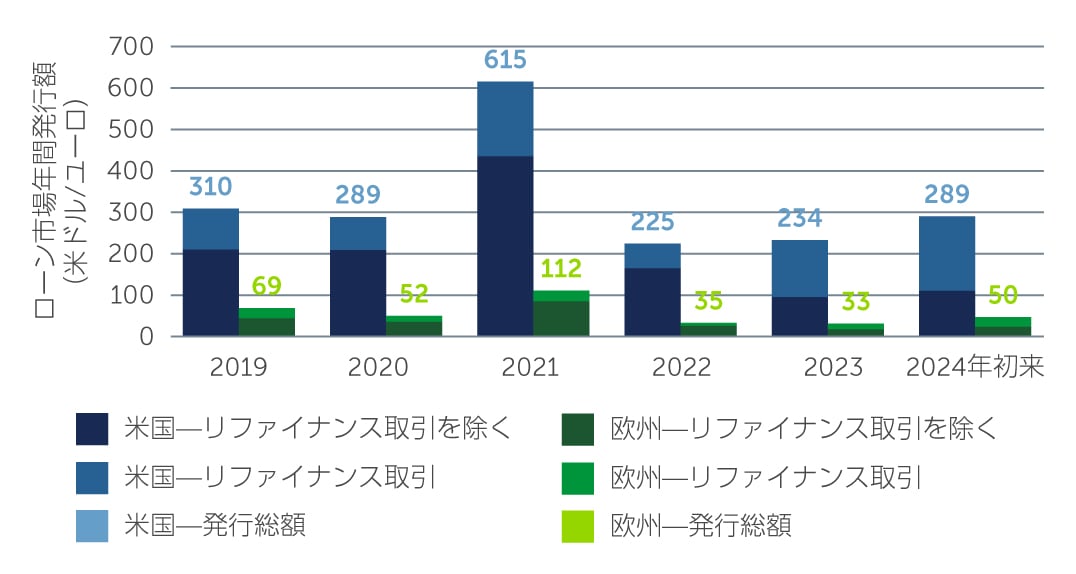

供給面においては、新規発行は依然として低調であり、M&Aの活動が冴えない中、ローン市場における新規発行が低調なことがこれを悪化させています。しかしながら、好調な市場環境を利用しようとするマネジャーの思惑から、リファイナンスやリセットの動きは活発化しており、全体的な発行額は増加しています。特に6月におけるリファイナンス総額は新規発行総額の2倍となりました(図X)。今後、2022年に発行された案件のノンコール期間が終了することから、リファイナンスやリセットの件数は高止まりする可能性が高いと思われますが、旺盛な需要と限定的な新規発行により引き続きスプレッドは下支えされ、特にAAAトランシェにおいては、更にスプレッドが縮小する余地を提供する可能性があると見ています。

図1:新規発行と比較してリファイナンスが活発化

出所: Pitchbook LCD 2024年6月末現在

出所: Pitchbook LCD 2024年6月末現在

デフォルトの波が押し寄せる可能性は低い

金利が長期的に上昇基調を辿る環境がローン市場を通じて資金を調達する企業にとって重荷となり、デフォルトの波が押し寄せる可能性が懸念されていましたが、これは今のところ現実となってはいません。米国ローンのデフォルト率は若干上昇したものの、過去平均である3~5%に留まると予想しています2。さらに、今年発生したデフォルトの大部分は個別性を有するものであり、多くの場合、破産裁判所における正式なリストラクチャリングに代わる、いわゆる債務交換(ディストレスト・デット・エクスチェンジ)を通じて行われました。また、より差し迫った問題に直面している少数の借り手は、積極的に債務を再編するためにライアビリティ・マネジメント・エクササイズ(LME)の実施を選択しました。LMEはCLOマネジャー、特にワークアウトやリストラクチャリングの経験があるマネジャーにとって、よりポジティブな結果をもたらす傾向にあります。しかし、回収率にも影響を与える可能性があり、現在のサイクルは過去の平均である約70%を下回る可能性が高いと思われます3。

これらの動向を踏まえると、CLOポートフォリオに占めるCCC格発行体の割合や、その割合が増加する可能性について懸念があります。しかし、複数の理由から、この懸念が市場において大きな問題を引きおこすとは考えていません。まず、マネジャーはデフォルトや損失が起こり得る環境下においてアクティブに取引する能力を兼ね備えており、景気後退の可能性に備えて、ここ数年、CCC格に対するアロケーションをより保守的に管理してきたことが挙げられます。また、CLOはストレス時に追加的な保護が得られる強固な構造によって守られています。

クオリティと流動性の追求

CLOの資本構造全体に亘って投資機会が生じているものの、ベアリングスは引き続きクオリティと流動性を追求しています。クレジット全般が好調に推移し、債券資産クラス全体のスプレッドが縮小していることから、トップ・ティアおよびセカンド・ティアのマネジャーが発行するCLOは、格付にかかわらず、ほとんどのトランシェが現在パーに近い水準で取引されており、異なる条件にある案件またはトランシェ間のスプレッド格差は縮小しています。そのため、足元は積極的なリスクを取る時期にはないと考えています。このような環境下、AAAトランシェはリスク調整後リターンの観点から引き続き魅力があると見ています。

メザニン・トランシェにおいては、高い流動性と優れた運用実績を有するマネジャーの新規発行案件に対して、依然相対的な投資妙味が存在すると見ています。足元においては、テール・リスクをもたらすクレジットに対するエクスポージャーが限定的な、質の高いリファイナンスおよびリセット案件に対する選別的な投資機会も散見されます。こうした案件のプライシングは、純粋な新規発行と比較してスプレッドが拡大する傾向にあり、案件がクローズまでの期間も通常より短いことから、早期に投資することが可能となります。CLOエクイティに対する投資も引き続き興味深い状況にあります。堅調な市場によりCLOのデットに対する需要が増加していることから、CLOデット全般のプライシングはタイト化傾向にあり、新規発行案件におけるエクイティの裁定条件は近年よりも魅力的な水準にあると見ています。

今後の見通し

クレジット市場全体が年初から好調に推移する中、CLOは変動金利の性質、強固な構造的保護および他の債券資産クラスと比較して魅力的な利回りを提供する可能性を有することから、引き続き優れた状況にあります。しかし、米大統領選挙や世界的な地政学的緊張の高まりなど、様々なリスクが控えていることから、適切な投資機会を選別するためには、慎重かつボトムアップに基づく銘柄およびマネジャー選択と共に、規律あるアプローチが極めて重要であると考えます。

1. 出所: J.P. Morgan 2024年6月末現在

2. 出所: Barings 2024年6月末現在

3. 出所: Barings

3741907