环球高收益市场:持续的亮点

在有利的基本面和技术面的支持下,环球高收益债券的表现较为具有吸引力,并持续受到全球投资者的青睐。

虽然年初至今的海外息差温和收窄,但相对较高的收益率(Yield)以及具有吸引力的市场表现持续吸引投资者在环球高收益市场进行投资。虽然美联储减息的可能性不断变化,但“在较长时间维持高利率”的环境似乎会持续一段时间,并为该资产类别带来支持,特别是在强劲的基本面和技术面的环境下。诚然,环球市场在未来几个月仍然存在一些风险,可能会引起一阵阵波动。但截至目前为止,环球高收益市场已经证明其自身的实力,且有望继续处于较为有利的位置。

基本面良好,技术面强劲

整体上,企业的盈利能力继续温和增长,且符合市场预期,企业仍能产生足够的现金流以偿还债务和应付资本开支。由于许多环球高收益债券发行人在过去数年一直努力强化自身的财务状况,其整体财务状况也维持良好。例如,美国和欧洲的净杠杆率仍处于低位,分别约为3.4倍和4.5倍1。市场信用质量持续提升,进一步体现发行人的整体实力。BB级别债券发行人在环球高收益债券指数中的占比为55%,处于接近历史高位的水平;而CCC级别债券发行人的占比则为约11%,大约为十年前的一半2。

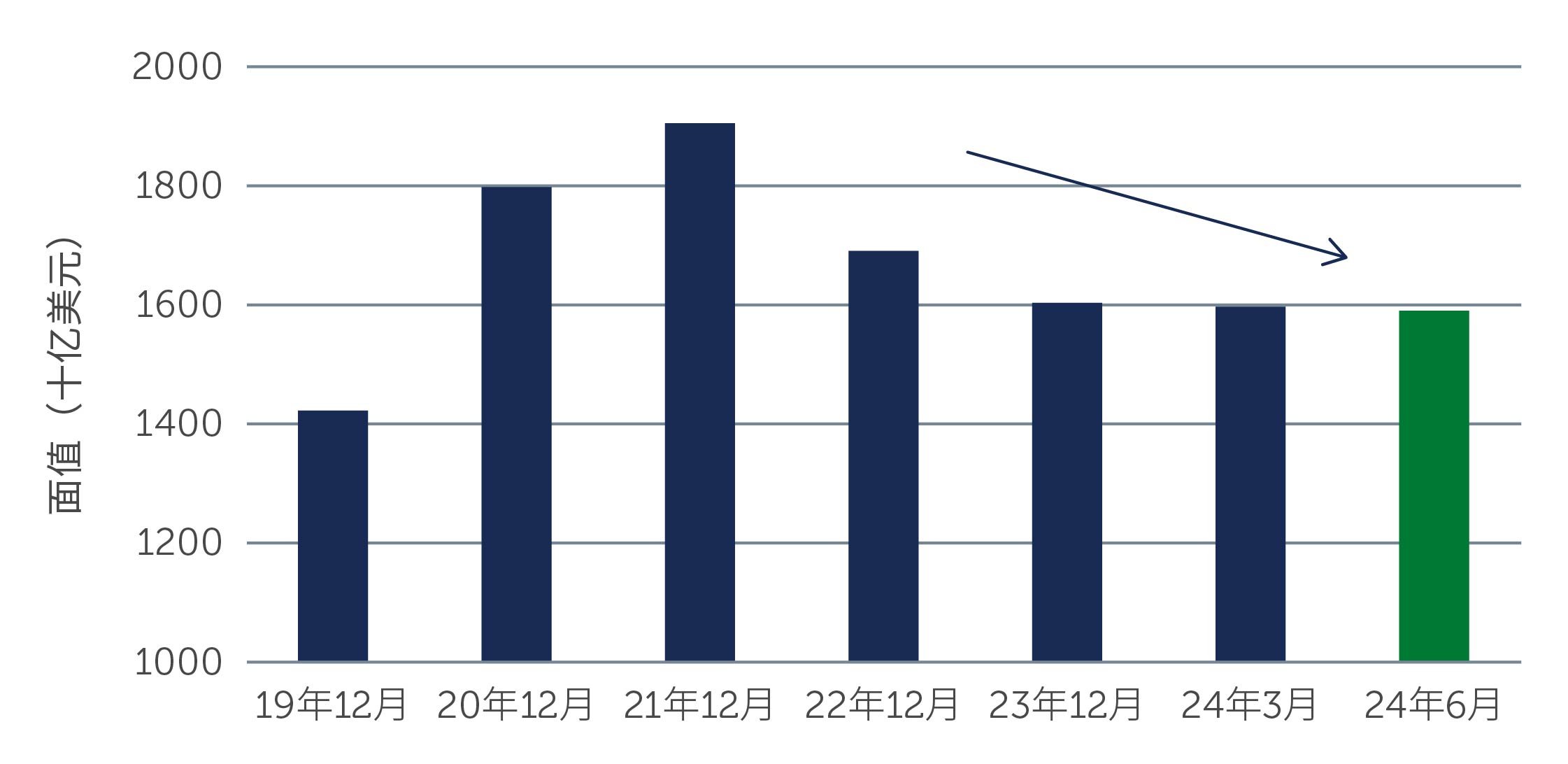

从技术面来看,强劲且正面的市场力量继续主导着环球高收益市场。在债券方面,市场规模在过去两年萎缩约2,500亿美元(接近15%),显示流入市场的资金可追逐的投资机会较少(图一)。这部分是由于一些私募股权企业难以为在过去数年低利率期间所收购或经资本重组的企业寻找买家,导致并购活动减少。虽然再融资活动已开始增加,并预计其增长势头将维持至年底,但新发行活动仍然风平浪静。在过去18至24个月,随着部分企业采取实质措施偿还债务和增加流动性,一些高收益信用被上调至投资级别,这也是债券市场规模萎缩的原因之一。展望未来,这些良好的技术面应会继续为市场带来支持。

图一:环球高收益债券市场萎缩,技术面提供支持

资料来源:洲际交易所美银。截至2024年6月30日。

资料来源:洲际交易所美银。截至2024年6月30日。

市场势头向好

鉴于市场的基本面和技术面依然强劲,环球高收益债券的投资依据仍然具有说服力,该市场在今年有望实现良好的回报。

债券的总回报前景较为具有吸引力。虽然息差仍然处于接近历史最窄的水平,并且为投资者持续关注的焦点,但投资于债券的吸引力不止于息差。例如,该资产类别的久期较短。该市场的平均久期仅略高于3年,这显示债券比以往更能避免利率波动所带来的影响3。而该市场的另一主要特征是其可赎回性。虽然息差和最差收益率(Yield-to-Worst)*均基于债券的法定到期日,但大多数环球高收益债券发行企业均早于该日期进行再融资。提前赎回可对回报产生较大影响;当债券的交易价格相对于面值存在折扣时,收益率(Yield)通常会上调50至100个基点,而目前的情况正是如此。根据我们的估计,该市场目前约有25%的债券出现折价的情况4。

市场展望

鉴于环球高收益市场的收益率(Yield)相对较高和投资机遇具有吸引力,环球高收益市场的投资理由仍然具有说服力,并且,我们预计2024年环球高收益市场整体有望取得良好的表现。但这并不表示市场在未来几个月毫无风险。美国总统大选临近,以及俄乌战争与中东战争持续,均可能为该市场带来阵阵波动。在此环境下,考虑到多元化的环球高收益市场可能带来的独特的投资机遇,由拥有广泛且丰富资源的投资团队展开严谨的分析仍然至关重要。

为本文之目的,高收益/高收益债券是指信用等级已获得次级投资级别债券。次级投资级别是指评级机构标准普尔或惠誉国际评定的“BB+”或更低的级别, 穆迪投资者服务公司评定的“Ba1”或更低的级别, 或其他国际认可的评级机构的同等评级。

1. 资料来源:摩根大通。截至2023年12月31日。

2. 资料来源:洲际交易所美银。截至2024年6月30日。

3. 资料来源:洲际交易所美银。截至2024年6月30日。

4. 资料来源:霸菱估算。截至2024年6月30日。

*最差收益率(Yield-to-Worst):指在债券发行人不实际违约的情况下,某一债券可能出现的最低收益率。并不保证投资收益率。

24-3722140