Drei Gründe, warum das Anleiheumfeld besser sein könnte, als Sie vielleicht denken

Zwar sorgen einige Risiken für Volatilität und Unruhe am Markt, doch gibt es auch Gründe für die Annahme, dass die heutigen Rentenmärkte zahlreiche attraktive Chancen bieten.

Rezessionssorgen, Inflation und strengere Kreditbedingungen beeinflussen Rentenanleger und schüren die Befürchtung, dass die Kreditspreads steigen könnten und dass eine Welle von Zahlungsausfällen droht. Auch wenn die Volatilität und die allgemeine Unruhe nicht von der Hand zu weisen sind, kann es für Anleger an den öffentlichen Anleihemärkten von Vorteil sein, einen Schritt zurückzutreten und das insgesamt gebotene Risiko-Rendite-Verhältnis zu bewerten. Unserer Auffassung nach dürften Anleger trotz der allgemeinen negativen Stimmung feststellen, dass festverzinsliche Wertpapiere derzeit einige attraktive Chancen bieten. Dafür gibt es drei Gründe:

1. Der lang erwartete Abschwung

Ab Ende 2021, als der Inflationsdruck zunahm und somit die Zinserhöhungszyklen der großen Zentralbanken einsetzten, herrschte Einigkeit darüber, dass eine Rezession unmittelbar bevorsteht. Während einige Länder wie Deutschland technisch gesehen bereits in eine Rezession eingetreten sind, werden andere große Volkswirtschaften wie die USA möglicherweise erst später im Jahr 2023 oder Anfang 2024 folgen. Das macht diesen Abschwung zu einem der wohl am meisten erwarteten Abwärtstrends in der jüngeren Geschichte. Dadurch hatten die Unternehmen viel Zeit, sich darauf vorzubereiten. Unter den Verantwortlichen in den Unternehmen, die ihre Kosten genau kontrollieren und die Lagerbestände niedrig halten, herrscht kaum ein Gefühl der Beunruhigung. Viele Unternehmen haben auch ihre Schulden abgebaut und die Fälligkeiten ihrer Kredite vorausschauend verlängert. Beispielsweise sank der Nettoverschuldungsgrad von US-Hochzinsunternehmen von 3,7 x im Vorjahr auf 3,4 x Ende letzten Jahres, während der Zinsdeckungsgrad im gleichen Zeitraum von 4,8 x auf 5,9 x anstieg.1

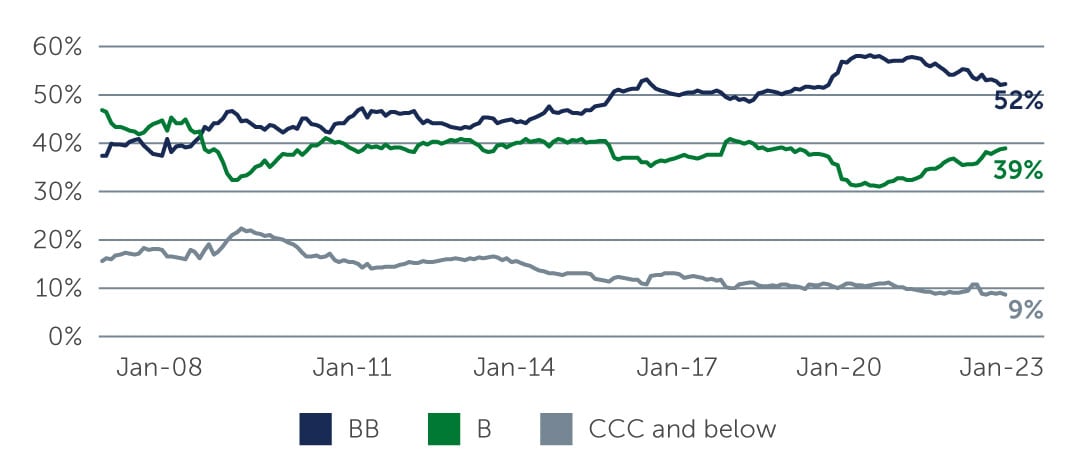

Infolgedessen dürften etwaige Ertragseinbußen, die mit einer Abkühlung des Wachstums einhergehen, in geordneten Bahnen verlaufen, während die Ausfallquoten niedriger sein könnten als in früheren Abschwungphasen. High-Yield-Emittenten sind in der Tat finanziell besser aufgestellt, um eine schwierige Zeit zu überstehen, als sie es vor der Pandemie waren. Auch die Kreditqualität des globalen Marktes für hochverzinsliche Anleihen hat sich seit der globalen Finanzkrise erheblich verbessert: 52 % der hochverzinslichen Anleihen aus Industrieländern sind heute von BB-Emittenten begeben, während auf B-Unternehmen 39 % entfallen (Abbildung 1).

Abbildung 1: Ein Markt mit höherer Qualität

Quelle: Bank of America. Stand: 31. März 2023.

Quelle: Bank of America. Stand: 31. März 2023.

Sicherlich wird eine Rezession zu einer gewissen Verschlechterung der Kreditqualität führen, aber die Arbeitslosigkeit ist nach wie vor rekordverdächtig niedrig und Hunderttausende von offenen Stellen bleiben unbesetzt. Wenn die Verbraucher in Beschäftigung bleiben, könnte die starke Nachfrage in vielen Wirtschaftssektoren anhalten. Das wiederum deutet darauf hin, dass ein Abschwung weniger schwerwiegend ausfallen könnte, als einige Prognosen vermuten lassen.

2. Verwerfungen lassen Chancen entstehen

Die jüngste Welle von Bankenproblemen ist zwar eher das Ergebnis sinkender Marktwerte für hochwertige Bankanlagen als eine Folge schwacher Kreditvergabestandards, dennoch werden die Banken in Zukunft zweifellos vorsichtiger agieren und Kredite weniger zugänglich machen und teurer gestalten. Das bereitet den Anlegern am öffentlichen Anleihemarkt Sorge, denn eine geringere Bereitschaft der Banken zur Kreditvergabe könnte zu Liquiditätsproblemen für Kreditnehmer an den öffentlichen Märkten führen. Diese Ängste könnten jedoch überzogen sein.

Vielleicht könnte sich ein Umfeld, in dem weniger Kredite zur Verfügung stehen, entgegen der Intuition positiv für die Anleger auf den Kreditmärkten auswirken – auf öffentlichen wie auf direkt originierten Märkten. Die Möglichkeiten zur Finanzierung gesunder Unternehmen, die andernfalls die Banken in Anspruch genommen hätten, werden wahrscheinlich zunehmen. Da sich die Dynamik von Angebot und Nachfrage zugunsten der Kreditgeber verschiebt, können die Anleger nicht nur mit attraktiven Renditen rechnen, sondern auch mit zusätzlichen strukturellen Schutzmaßnahmen. Im Grunde genommen kann die Bereitstellung von Kapital in Zeiten der Kapitalverknappung eine attraktive Renditequelle für Anleger darstellen, wenn sie bereit sind, ein intelligentes Kreditrisiko einzugehen – selbst in einem Abschwung.

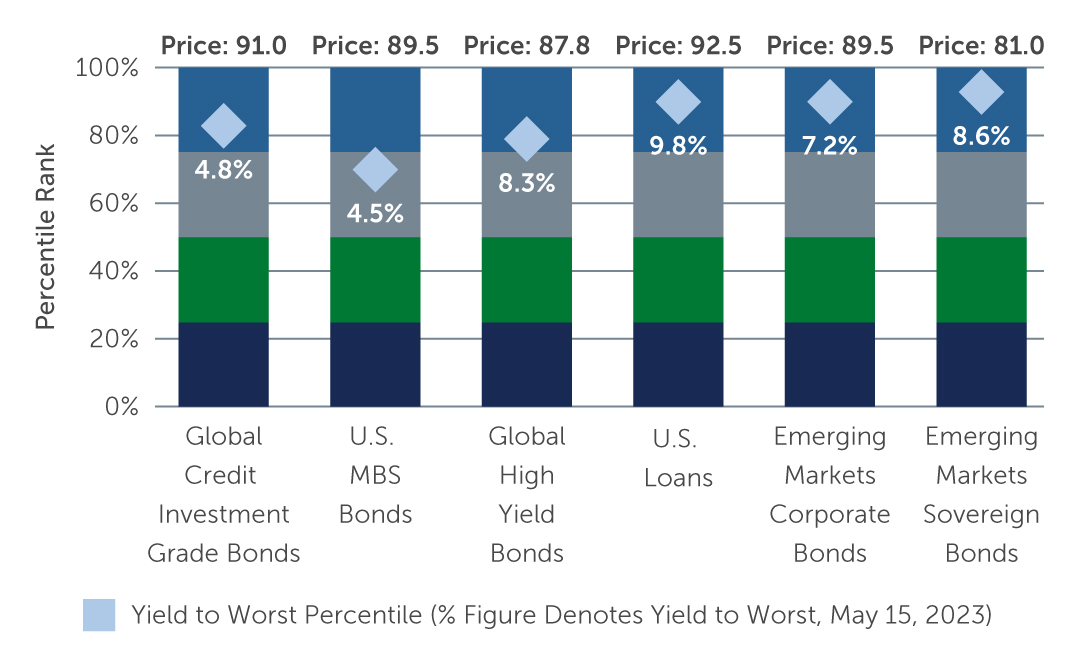

3. Die Renditen bieten eine beträchtliche „Sicherheitsmarge“

Wir räumen zwar ein, dass die Ungewissheit anhalten und die Volatilität wahrscheinlich hoch bleiben wird, aber ein Großteil davon spiegelt sich bereits in den Preisen wider. Abgesehen von den Untiefen der Pandemie liegen die Renditen der meisten festverzinslichen Anlagen auf Niveaus, die seit der globalen Finanzkrise nicht mehr erreicht wurden und mit denen die Anleger in der Vergangenheit attraktive Gesamtrenditen erzielt haben (Abbildung 2). Der Versuch, die richtigen Ein- und Ausstiegszeitpunkte genau abzupassen, ist äußerst schwierig. Dennoch bieten Rentenwerte das Potenzial von höheren und zuverlässigeren absoluten Renditen als viele andere Anlageklassen.

Abbildung 2: Die Renditen der meisten festverzinslichen Anlageklassen liegen im Vergleich zu den letzten 20 Jahren im 80.–90. Perzentil

Quelle: Bank of America Merrill Lynch, Credit Suisse, Bloomberg, J.P. Morgan. Stand: 15. Mai 2023. ICE BofA Non-Financial Developed Markets High Yield Constrained Index (HNDC), Credit Suisse Leveraged Loan Index, Bloomberg Global Aggregate Credit Total Return Index, Bloomberg US MBS Fixed Rate Total Return Index, JP Morgan CEMBI Broad Diversified Index und JP Morgan EMBI Global Diversified Index. DIE WERTENTWICKLUNG DER VERGANGENHEIT IST NICHT UNBEDINGT EIN HINWEIS AUF ZUKÜNFTIGE ERGEBNISSE.

Quelle: Bank of America Merrill Lynch, Credit Suisse, Bloomberg, J.P. Morgan. Stand: 15. Mai 2023. ICE BofA Non-Financial Developed Markets High Yield Constrained Index (HNDC), Credit Suisse Leveraged Loan Index, Bloomberg Global Aggregate Credit Total Return Index, Bloomberg US MBS Fixed Rate Total Return Index, JP Morgan CEMBI Broad Diversified Index und JP Morgan EMBI Global Diversified Index. DIE WERTENTWICKLUNG DER VERGANGENHEIT IST NICHT UNBEDINGT EIN HINWEIS AUF ZUKÜNFTIGE ERGEBNISSE.

Wir setzen bei Barings auf geduldige Investitionen und Streuung, um unsere Kunden bei ihren Herausforderungen zu unterstützen – von der Ertragsgenerierung bis zum Liability-Matching (Abstimmung der Fälligkeitsstruktur). Glücklicherweise gibt es heute mehr Möglichkeiten als je zuvor, dieses Ziel zu erreichen – von Unternehmens- und Staatsanleihen (sowohl High-Yield- als auch Investment-Grade-Anleihen) aus Industrie- und Schwellenländern bis hin zu variabel verzinslichen Darlehen, Collateralized Loan Obligations (CLOs) und verschiedenen Arten von Asset-Backed Securities. Das Anlageuniversum ist umfangreich und fundiert.

Im Rahmen der Verwaltung von Rentenportfolios über die Höhen und Tiefen zahlreicher vergangener Wirtschaftszyklen konnte unser Team feststellen, dass die Märkte im Allgemeinen überreagieren, und zwar sowohl nach oben als auch nach unten. Versierten Anlegern, die darauf bedacht sind, durch eine gründliche Kreditanalyse sowohl absoluten als auch relativen Wert zu finden, kann ein Umfeld wie das heutige daher einige der besten langfristigen Chancen zur Erzielung von Gesamtrenditen bieten.

1. Quelle: J.P. Morgan. Stand: 31. Dezember 2022.